Dzisiaj spełniam wasze prośby i opisuję prosty system inwestycyjny, którego używam na co dzień.

Na wstępie przyznam, że jak na porządnego blogera przystało, przesadziłem w tytule. Zarobieniu w kilka lat 28 000 PLN daleko jednak do miana „dorobienia się”. Z drugiej strony nie jest to też wcale tak mało i chyba warto podzielić się ze światem moimi doświadczeniami.

Zanim przejdę do sedna i w szczegółach opiszę mój system inwestycyjny, przedstawię leżącą u podstaw mojego sukcesu zasadę:

Inwestycje: Keep it simple!

System ma być prosty, wymagać rzadkiego sprawdzania (2-4-8 tygodni) oraz niewiele pracy przy jego utrzymaniu i obsłudze. Głównym powodem wcale (chociaż to też nie jest bez znaczenia) nie jest to, aby nie trawić czasu na ślęczenie nad giełdowymi tabelami i wykresami. Kluczowe jest, by metoda broniła mnie przed mną samym. Przed zbyt częstymi i zbędnymi transakcjami, korektami i usprawnieniami. Zmianami, które moja babcia nazwałaby “świńskimi poprawkami”.

Pisaliście kiedyś egzamin, na którego końcu zostało wam trochę czasu? Jaka jest wtedy najważniejsza zasada? Wyjść z sali! Broń boże nie zaczynać przeglądać ponownie swoich odpowiedzi, bo wszelkie zmiany, jakie wtedy wprowadzicie, będą jednym wielkim strzałem w stopę. I dokładnie taką regułę stosujemy w przypadku inwestycji w papiery wartościowe. Decyzja na podstawie obiektywnych danych, ewentualna transakcja i na kolejne 31 dni koniec zajmowania się tematem. Zero czytania rekomendacji, studiowania wykresów oraz emocjonowania się wypowiedziami ekspertów, którzy wszystko zawsze umieją wytłumaczyć po fakcie Tylko prognozy wychodzą im jakby słabiej.

Nim zaczniemy na dobre, pewna oczywista-nieoczywista sprawa:

Ten tekst to nie uniwersalna i pewna recepta na dostatnie życie. Ze szczegółami opisuję jak zarządzam własnymi finansami, co wcale nie znaczy, że wkrótce nie doprowadzi mnie to na skraj bankructwa (już z resztą tam byłem). Jeśli postanowisz coś stąd wdrożyć, to wyłącznie na własną odpowiedzialność.

Jasne? No, to zaczynamy.

Po pierwsze: skład portfela.

Czyli to, ile swoich pieniędzy możesz przeznaczyć na poszczególne rodzaje inwestycji. Najsampierw musimy wiedzieć ile mamy do podziału. Formuła jest bardzo prosta:

cała gotówka - poduszka finansowa - ew. fundusz na jakiś cel

Poduszka, czyli kilka krotności twoich miesięcznych wydatków. Tak na wszelki wypadek. Więcej znajdziesz o tym u Michała i Zbyszka. Pulę tę będziesz co miesiąc zwiększać o wartość:

mies. dochody - mies. koszty - składka na ew. fundusz celowy

Na przykład:

- jeśli uciułałem pod bielizną w szafie, na lokatach i rachunkach bieżących 35 000 PLN;

- 5000 z tego przeznaczam na fundusz na podróż po Azji;

- moje miesięczne zarobki to 5500 PLN

- moje stałe wydatki miesięczne (mieszkanie, jedzenie, kosmetyki, jakiś ciuch) to 2 500 PLN;

- odkładam dodatkowo miesięcznie po 500 PLN na mój azjatycki fundusz;

- postanawiam, że chcę finansowego zabezpieczenia na pół roku.

To w tej sytuacji na inwestycje mogę przeznaczyć od razu 15 000 PLN:

35 000 (uciułane) - 5000 (Azja) - 6 x 2 500 (poduszka)

A miesięcznie będę do tego dokładał i ew. inwestował 2 000 PLN :

5 500 (dochody) - 2 500 (koszty stałe) - 500 (na Azję)

Świetnie, ale jesteśmy dopiero w połowie drogi. Teraz przychodzi moment na decyzję o wiele bardziej kluczową – jaki procent tych pieniędzy przeznaczycie na poszczególnych rodzaje aktywów. Mówiąc prościej – ile z tego włożycie na nisko oprocentowaną, ale bezpieczną lokatę; ile w akcje; a ile np. w sztabki srebra bądź obrazy mało znanego artysty. Swoją drogą – dwa ostatnie typy inwestycji omijam z daleka.

O dobieraniu składu portfela napisano już wszystko i nie widzę sensu tego powielać, odeślę więc do Google i linkowanych wyżej blogów z poleceniem przeczytania na ten temat kilku sensownych artykułów. Jak wygląda to u mnie? Z racji mojej dość komfortowej (spłacone mieszkanie, w którym mieszkam) ów skład jest dość agresywny:

20% - gotówka / lokaty 20% - rynek obligacji i towarowy 30% - papiery wartościowe średniego ryzyka 30% - papiery wartościowe wysokiego ryzyka

U ciebie równie dobrze może to wyglądać tak:

50% lokaty 50% papiery wartościowe średniego ryzyka

Naprawdę dobry i bardzo prosty portfel!

Po drugie: jaka giełda?

Może zaskakujące, ale dla mnie absolutnie kluczowe pytanie. Osobiście działam wyłącznie na giełdach w Nowym Jorku (NYSE, NASDAQ), na których bardzo wygodnie pozwala mi handlować BOSSA – jeden z najstarszych i najlepszych domów maklerskich na naszym rynku.

I nie, nie robię tego, by w towarzystwie wystudiowanym, nonszalanckim gestem jedną ręką przeczesywać włosy, a drugą sięgać po telefon, rzucając od niechcenia:

Muszę sprawdzić, jak stoi Dow Jones.

Skusiła mnie większa stabilność (u nas wystarczy wypowiedź ministra o OFE, albo akcja większego banku inwestycyjnego, by porządnie tąpnąć całym rynkiem) oraz wysoka dostępność interesujących mnie instrumentów (patrz niżej).

Główną wadą na pewno są wyższe koszty transakcyjne (o czym niżej) oraz ryzyko walutowe – w końcu kupuję za złotówki coś, co wyceniane jest w dolarach. Prowizję przebolałem starając się kupować rzadziej i za większe kwoty, a ryzyko walutowe sprowadziłem do pewnego prostego modelu:

Jeśli dolar (a więc z nim moje aktywa) tracą w stosunku do złotówki, oznacza to zwykle wcale niezłą sytuację na giełdach – tamta strata powinna być więc z nawiązką wyrównana zwyżkami na rynkach. Jeśli zaś giełdy zaczynają lecieć w dół, złotówka zwykle traci w stosunku do obcych walut (czyli moje aktywa wyceniane dolarach, z polskiej perspektywy i tak zyskują). Długi termin uśrednia wszystkie te zjawiska i sprawia, że owo ryzyko jest dla mnie w granicach kontroli i akceptacji. Przynajmniej na razie.

A swoją drogą to muszę spróbować tej sztuczki z przeczesywaniem kłaków i sprawdzaniem notowań. Mam prawo, w końcu nawet byłem kiedyś na Wall Street.

Po trzecie: jakie papiery?

Żadne akcje, obligacje, albo opcje. Tylko i wyłącznie fundusze ETF. Po więcej informacji znowu także odeślę was do wyszukiwarek i blogów. Dodam tylko, że właśnie słaba pod tym względem oferta w Warszawie, była jednym z powodów, dla których zdecydowałem się na Nowy Jork.

Po czwarte: kiedy kupować, kiedy sprzedawać.

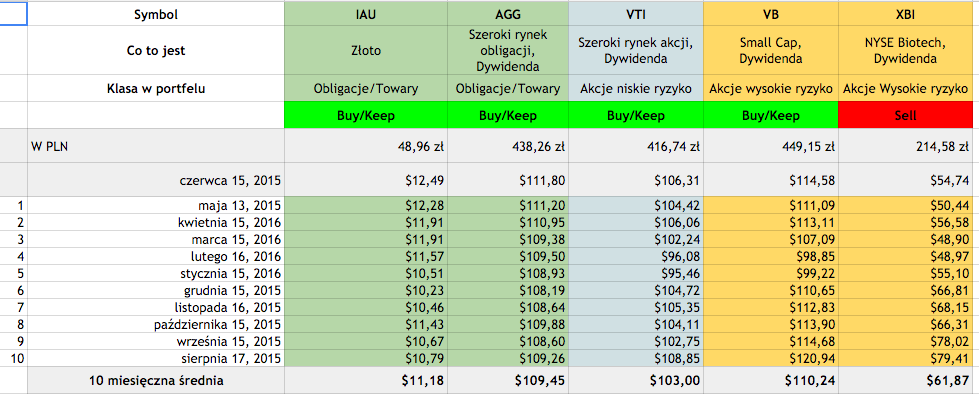

System, który wdrożyłem jest adaptacją metody opisanej w pracy A Quantitative Approach to Tactical Asset Allocation. Opiera się na podejmowanych raz na miesiąc decyzjach, podejmowanych w oparciu o 10-miesięczną średnią kroczącą (simple moving average). Wyznaczamy takową średnią dla interesujących nas papierów i patrzymy, czy cena na dany dzień jest od niej wyżej, czy niżej. W pierwszym przypadku jest to sygnał “trzymaj” (a jeśli masz wolne pieniądze także “dokup”), w drugim “ratuj się kto może”. Najlepiej będzie wyjaśnić to na przykładzie:

Załóżmy, że interesuje nas VOO, Solidny ETF na S&P 500. Załóżmy, że nasze “sprawdzam” robimy raz na miesiąc, piętnastego.

Jest 15 Listopada, za oknem leje, więc nie mamy nic lepszego do roboty. Wchodzimy na Yahoo Finance, odnajdujemy VOO i z działu historical prices spisujemy do arkusza kalkulacyjnego ceny zamknięcia na 15 Października, 15 września, 15 sierpnia itd. Jeśli danego 15-tego nie było sesji, biorę wartość z kolejnego sesyjnego dnia następującego po piętnastym. Na końcu wyciągam z tych wartości średnią. Załóżmy, że mój wynik to 189,78 USD. Teraz patrzymy na cenę zamknięcia, jaką VOO uzyskało na koniec tegoż dnia (15 listopada):

- jeśli jest większa od 189,78 USD – następnego dnia kupujemy VOO

- jeśli mniejsza – nie kupujemy nic, a jeśli jesteśmy już w posiadaniu VOO, sprzedajemy wszystko co mamy.

Oto takich arkusz dla mojego obecnego systemu:

I przy okazji w ten sposób wiecie już też jakie fundusze ETF wybrałem na kandydatów do swojego portfela. A właśnie…

Po piąte: jak wybrać te literki?

AGG, VTI, VOO, czyli na jakie fundusze się zdecydować? Tutaj znów pomoże nam zasada keep it simple. Nie przecwaniaj.

Dla podanego wyżej przykładowego portfela: 50% gotówki / 50% papierów wartościowych, jako część „papiery wartościowe średniego ryzyka” brałbym albo VOO na S&P 500, albo jakiś fundusz szerokiego rynku akcyjnego, np. VTI.

Gdyby chcieć zmodyfikować ów portfel i zwiększyć ryzyko, np. 40% gotówki / 30% średnio ryzykownych / 30% ryzykownych, to jako „średnie ryzyko” zostawiłbym VOO lub VTI, a w ramach wysokiego dołożył coś wedle własnego uznania. Np. popularny QQQ (ETF na NASDAQ-100, czyli 100 spółek z giełdy wysokich technologii), albo idąc już całkiem po bandzie – coś z biotechnologii np. XBI.

Znakomitą wyszukiwarka ETFów, wraz z artykułami na co zwracać uwagę przy ich wyborze znajdziecie tutaj.

Łączymy to w całość.

Czyli przykład na koniec, korzystając z danych użytych wyżej załóżmy, że:

- mamy do dyspozycji 15 000 PLN,

- decydujemy się na agresywny portfel 40% gotówki / 30% średnio ryzykownych ETF / 30% ryzykownych ETF.

W takim wypadku:

- 6000 PLN umieszczamy na jakiejś lokacie, albo koncie oszczędnościowym,

- 4500 PLN odkładamy na potencjalny zakup np. VTI,

- 4500 PLN odkładamy na potencjalny zakup np. QQQ.

Odkładamy na potencjalny zakup, a nie kupujemy w ciemno, ponieważ jeszcze nie wiemy co powie nasz system. Najpierw musimy usiąść do naszego arkusza kalkulacyjnego, policzyć odpowiednie średnie i dopiero wtedy podjąć decyzję.

Weźmy na cel VTI i przyjmijmy, że na zamknięciu sesji 15 listopada kosztuje on 110,07 USD, zaglądamy do tabeli jego kursów historycznych i znajdujemy notowania sprzed kolejnych miesięcy, załóżmy (to nie prawdziwe dane!), że kształtują się one tak:

- 17 Października (15 to sobota, pierwsza kolejna sesja to poniedziałek 17-ty): 115,27 USD

- 15 września: 113,28 USD

- 15 sierpnia: 110,99 USD

- 15 lipca: 109,90 UD

- 15 czerwca: 108,13 USD

- 16 maja: 108,28 USD

- 15 kwietnia: 107,12 USD

- 15 marca: 102,10 USD

- 15 lutego: 100 USD

- 15 stycznia: 97,12 USD

Wyciągamy średnią z powyższych: 107,22 USD i porównujemy z obecną ceną. Jest wyższa, co oznacza sygnał „kupuj”. Więc kupujemy!

Załóżmy teraz, że w miesiąc później zostaje nam po naszych wydatkach i ewentualnych funduszach celowych (święta!) do rozdysponowania 1800 PLN. 15 grudnia (technicznie rzecz biorąc musiałby to być 15 grudnia późnym wieczorem, albo 16 grudnia rano, żeby znać kurs zamknięcia z Nowego Jorku) siadamy i wykonujemy comiesięczne ćwiczenie podobne do tego wyżej. Ignorując tym razem wartość ze stycznia, a wyciągając średnią z cen luty-listopad (10 miesięcy) i porównując z grudniową. Załóżmy, że wyniosła ona 107,12 USD.

W tym wypadku średnia wychodzi 108,58 nasza cena jest od niej niższa, więc pozbywamy się całego VTI i nie dokupujemy więcej. Uzyskane pieniądze możemy tymczasowo wpłacić np. na lokatę.

Oczywiście sytuacja jest wynikiem specjalnie spreparowanych przeze mnie danych i musielibyście mieć wyjątkowego pecha (ale to jak najbardziej możliwe!) aby musieć sprzedawać wszystko w miesiąc po wejściu.

Dwie ważne sprawy: koszty transakcyjne i ograniczanie strat.

Z inwestowaniem za granicą wiążę się jeszcze jeden, napomknięty wyżej problem – koszty transakcyjne. Prowizja w polecanym Domu Maklerskim BOŚ wynosi odpowiednio:

- dla transakcji w Warszawie 0,38% (min. 5 PLN),

- dla transakcji zagranicznych 0,29% (min. 9 EUR/38 PLN).

Proste obliczenia wskazują, że dla Warszawy „opłaca się” kupować akcje w pakietach wartych więcej niż 1 300 PLN. Dla zagranicy kwota ta rośnie do ponad 13 tysięcy. Dziesięciokrotnie więcej! Kupując akcji w Nowym Jorku za 1 000 PLN dużą część z tej kwoty zjadają nam koszty transakcyjne. Dlatego nawet przy pozytywnych sygnałach rzadko wykonuję transakcje jeśli kwota, za którą mam coś kupić nie oscyluje chociaż w okolicach 10 000 PLN. Jeśli najczęściej będziesz dysponować mniejszymi pieniędzmi i planujesz prosty system, na przykład bazujący wyłącznie na S&P 500, radziłbym ograniczyć się na razie do Warszawy. Nieco gorszy (ale i tak lepszy niż ponoszenie gigantycznych kosztów transakcji) ETF na ten indeks znajdziecie na rodzimej GPW.

Druga rzecz to ustawienie tak zwanego zlecenia stop loss. Warto, i tutaj znów odeślę was do Google, dowiedzieć się więcej na ten temat i poważnie rozważyć rozmaite możliwości. W skrócie chodzi o to, aby po nabyciu wybranych papierów złożyć jeszcze kolejne zlecenie. Takie, które sprawi, że jeśli cena spadnie poniżej ustalonego przez nas z góry progu, nasze biuro maklerskie bez żadnych konsultacji pozbędzie się za nas całego pakietu. Czyli:

Drogi maklerze, jeśli XYZ spadnie poniżej 123 USD – nie patrz, tylko sprzedawaj wszystko w Pireneje!

Ma nas to zabezpieczyć przed sytuacjami typu: panika i gwałtowne odwrócenie trendu, podczas gdy my akurat (jak ja) nie słuchamy wiadomości i nie czytamy gazet, albo słuchamy, ale akurat jesteśmy na Borneo bez dostępu do internetu i ze szwankującym roamingiem.

Kluczowe jest wyznaczenie owego progu tolerancji. Wyznaczysz za wysoki – za dużo stracisz. Za niski – twoje papiery zostaną sprzedane (ze stratą!) przy przypadkowej czkawce rynkowej, po której rynek radośnie wybije się w górę, a ciebie następnie będzie trafiał szlag. Mój własny stop loss wynosi 10%, co przy rodzaju kupowanych przeze mnie papierów i stosunkowej stabilności amerykańskiego rynku, dotychczas sprawdza się całkiem nieźle.

Prosty system inwestycyjny: podsumowanie.

- Policz ile masz do zainwestowania, oraz ile miesięcznie włożysz do tego systemu.

- Zastanów się nad składem swojego portfela.

- Zdecyduj jaka giełda (zagranica niby fajna, ale pamiętaj o kosztach transakcyjnych!).

- Wytypuj swoje ETFy.

- Policz dla nich sygnały kupna/sprzedaży na podstawie 10 miesięcznej średniej kroczącej.

- Określ swój stop loss.

- Działaj i raz na miesiąc (nie częściej) sprawdzaj jak ma się całość i co robić dalej.

- Z każdych dwóch rozwiązań wybieraj to prostsze. Keep it simple.

Dodatkowa rada wynikła z bolesnego doświadczenia: trzy razy sprawdź każdą wartość wpisywaną w formularz podczas transakcji!

Jeśli uważnie czytasz między wierszami, dostrzegasz że raczej nie ma co liczyć tu na krociowe zyski. Zadowalające mnie dochody zawdzięczałem osiąganym przez mój system skromnym, kilkuprocentowym (ale przynajmniej dwukrotnie wyższym niż na lokatach!) rocznym wzrostom wartości kupowanych funduszy, ale także regularnemu zasilaniu systemu nowymi oszczędnościami, a w jednym przypadku sporej dawce szczęścia w postaci gwałtownego skoku ceny amerykańskiego dolara.

To, co opisałem wyżej to prosty do zrozumienia i zastosowania, a w moim przypadku całkiem skuteczny system inwestycyjny. To nie gwarancja zysku bez ryzyka, ani tym bardziej recepta na szybkie bogactwo. Każdego, kto obieca ci coś takiego odeślij prędko tam gdzie jego miejsce.

Na drzewo.