– Jestem całkiem wypalony – zagaja kumpel. – Rzuć wszystko, odpocznij. Masz dobry zawód, oszczędności, stać cię – odpowiadam. – Ale kredyt… – brzmi odpowiedź. A gdyby udało się pozbyć bankowego wrzodu jak najprędzej?

Nie będę zgrywał finansowego geniusza. Do wszystkiego, co niżej spisałem, doszedłem samodzielnie metodą prób i błędów. Inspirowały mnie blogi (APP Funds – czytam od lat, z polecenia mamy; Jak Oszczędzać Pieniądze), książki oraz doświadczenia moje i innych. Dziś chcę podzielić się z tobą tym wszystkim, czego się nauczyłem.

Moja finansowa droga.

Początki były dość standardowe. “Zainwestowanie” całych oszczędności w fundusze dokładnie w szczycie hossy 2007 roku. Kredyt we franku wzięty na kupioną szybko i drogo kawalerkę. Wreszcie – wraz z rozwojem kariery – rozpuszczanie coraz większej ilości pieniędzy “bo przecież mnie stać”. Tak zaczynałem, by na końcu mojej drogi dostać… “dyplom uznania”.

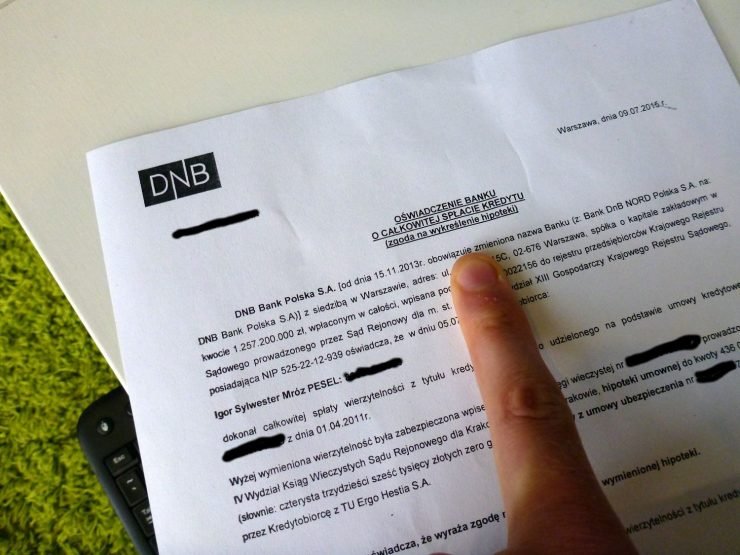

“Dyplom”, czyli pismo dotyczące kredytu na moje drugie, o wiele droższe mieszkanie.

Wzięty na 45 lat, a spłacony w cztery! Jeśli ciekawi cię, jak tego dokonałem – czytaj uważnie dalej. Zacznijmy jednak od początku, możliwe, że zastanawiasz się…

… po co spłacać kredyt hipoteczny szybciej?

Przecież poczytni guru głoszą, że to najlepsza forma finansowania. Że szybsza spłata nie ma sensu nawet, gdy mamy finansowe nadwyżki. Przecież to tani pieniądz, z którym lepiej zrobić coś innego!

Zgoda, ale pod warunkiem, że mieszkasz w USA, czyli kraju o gospodarce nieco stabilniejszej, niż ta w Rzeczypospolitej. Zawirowania na rynku pracy, wahania stóp procentowych i kursów walut, problemy sektora bankowego… Każde z tych całkiem prawdopodobnych wydarzeń, jest dla zadłużonego po uszy Kowalskiego potencjalnym gwoździem do trumny.

Liczy się też, co z owym tanim pieniądzem robisz. Wkładasz w swój, nieźle rozwijający się interes? W przemyślaną inwestycję w znanym ci sektorze? Świetnie i oby tak dalej!

Jeśli jednak inwestujesz raczej w SPA albo nowego iPhone’a – rozważ możliwość, że nie wszystko w życiu będzie zawsze układało się idealnie. Nikt z twoich znajomych nie stracił nagle pracy? Nie odszedł od niego partner? Nie zachorowało mu dziecko? Jak skończyłaby się taka sytuacja dla ciebie? A o ile łatwiej byłoby przetrwać, gdyby nie trzeba oddawać bankowi kilku tysięcy miesięcznie?

Na początek: czy na pewno stać mnie na to mieszkanie?

Pytanie, którego niestety nie zadaje sobie prawie nikt.

Czy odpowiednią miarą tego, na co cię stać, powinna być maksymalna wartość twojej zdolności kredytowej? I czy na pewno potrzebujesz 80 m² w “prestiżowej lokalizacji”? Nie zrozum mnie źle – sam jestem fanem mieszkania w centrum, ale te “prestiżowe lokalizacje”… Zwracasz na to uwagę? To wstań, idź do lustra i powiedz sobie w twarz:

Gdyby było mnie stać na naprawdę wypasione mieszkanie – ten 150 metrowy penthouse z prywatnym tarasem na dachu, to “prestiż” konkretnego budynku, czy osiedla byłby chyba bez znaczenia.

Kupując w tym samym budynku 69 m² dwa piętra niżej i z widokiem na betonowe podwórko, potwierdzasz tylko, że to twój maks. Maks, na który pozwolił ci bank. Tyle o prestiżu. A metraż?

Dlaczego z góry zakładasz “minimum 75 m²”? Może od tamtych 60 różni je dodatkowa powierzchnia przedpokoju albo przypominającej tramwaj, nieustawnej sypialni? Serio warto zadłużyć się z tego powodu na 100 tysięcy więcej?

Poluj cierpliwie i z głową.

Nie ukrywam – jestem fanem rynku wtórnego. Choćby z powodu dostępności od ręki i braku ryzyka plajty dewelopera. Przede wszystkim jednak widzisz co bierzesz. Jeśli na ścianach miał pojawić się grzyb – już się pojawił. Pękać sufit – już pękł. Po wyglądzie elewacji, klatki schodowej i drzwi sąsiadów zorientujesz się, kogo przez najbliższe lata będziesz mieć za ścianą, lub pod podłogą.

Znajoma kupiła mieszkanie. Pierwsze piętro nad sporym lokalem, w którym według dewelopera miało znaleźć się biuro. Tyle, że po oddaniu inwestycji powstał tam, rozbrzmiewający co wieczór głośną muzyką, klub fitness. Trzysta tysięcy kredytu i zumba w salonie gratis.

Inną zaletą omijania deweloperów jest możliwość upolowania prawdziwej okazji. Nim kupiłem obecne lokum, kilka miesięcy regularnie przeglądałem największe portale ogłoszeniowe. Większość ofert powtarzała się do znudzenia, ale pojawiały się też (znikające błyskawicznie) perełki.

Na ogłoszenie o moim mieszkaniu odpowiedziałem w kilkanaście godzin po jego opublikowaniu i nawet wtedy wylądowałem jako drugi w kolejce. W ciągu następnych dni za mną ustawiło się kilkanaście kolejnych osób. Im nie chciało się śledzić ofert na bieżąco, ja kupiłem to, co chciałem.

Jak mądrze wziąć kredyt na mieszkanie?

Niezbędne będą dwie rzeczy: wkład własny i podstawy matematyki finansowej.

Posiadając sensowny wkład własny uzyskasz najlepsze możliwe warunki kredytowania. Nie masz pieniędzy? Odpowiem ci tak, jak kumplowi, który żalił mi się, że sprzedawca zażądał od niego (zupełnie standardowo) 10% zadatku:

Przez sześć lat zbierania na mieszkanie nie udało ci się odłożyć “marnych” 70 tysięcy, ale uważasz, że stać cię na dom za 700?

Wyjedź, oszczędź, zakombinuj. Ja “sprzedałem się” na kilkunastomiesięczną delegację zagraniczną, gdzie poza pensją miałem dziennie dodatkowo prawie 50 EUR diet. Mogłem, zgodnie z teoretycznym ich przeznaczeniem oraz wzorem chcących przyszpanować kolegów, jeść w kiepskich niderlandzkich knajpach i korzystać z taksówek. Wybrałem jednak gotowanie we własnej kuchni i jazdę na rowerze. Do Polski wróciłem ze zdrowym żołądkiem, mocniejszymi nogami i ponad stoma tysiącami złotych oszczędności.

Podstaw matematyki finansowej potrzebujesz zaś by SAMODZIELNIE porównać oferty z różnych banków oraz sprawdzić wyliczenia wszelkich doradców. Musisz umieć:

- porównać dwie oferty kredytowe,

- wyliczyć koszty początkowe kredytu,

- wyliczyć miesięczną ratę,

- wyliczyć ile będzie kosztował cię cały kredyt (warto sobie to uświadomić).

Z pomocą arkusza kalkulacyjnego i poradnika, których jest sporo w sieci, to naprawdę nic trudnego. A dlaczego masz się tak męczyć, skoro od tego są doradcy? Czytaj dalej.

Doradcy finansowi: omijaj, nie ufaj.

Pamiętaj, że ten delikwent w krawacie to nie ekspert po wielu państwowych egzaminach. To nie prawdziwy doradca inwestycyjny. “Ekspertem ds. finansów osobistych” (tytuł autentyk, prosto ze strony Gold Finance) może zostać dosłownie każdy.

I zostaje.

Co to oznacza? Niewiedzę, niekompetencję i błędy. Na przykład w symulacji raty kredytu. Dla mnie dość istotne było, czy zapłacę bankowi miesięcznie 1000 (jak zapewniał ekspert), czy 1450 złotych (jak wyliczyłem sam). Bank dziwnym trafem przychylił się do mojej wersji.

Niekompetencja to jedno, o wiele poważniejszy jest jednak problem leżący u podstaw tego systemu. Nigdy nie zapominaj, że interesy twoje oraz doradcy są CAŁKOWICIE ROZBIEŻNE. Tobie zależy na wzięciu jak najtańszego kredytu. Jemu – na wciśnięciu ci dużej ilości produktów z banków płacących mu jak najwyższą prowizję.

Są w tym świetni. Mnie na przykład – przepraszam za określenie – wydymał pewien doradca z Open Finance. Naściemniał, że jest w stanie negocjować oprocentowanie niższe, niż otrzymałbym idąc bezpośrednio do banku. To się faktycznie zdarza, ale – jak się później dowiedziałem – w tym przypadku nie było takiej opcji. Na domiar złego mój wniosek obsługiwał wyjątkowo ślamazarnie. Mimo rozpoczęcia procedury z zapasem czasu, umowę kredytową otrzymałem w dzień ostatecznego terminu podpisania notarialnego aktu kupna. Dzień później sprzedający mógłby po prostu odejść, zabierając 40 tysięcy wpłaconego mu przeze mnie zadatku. Było odrobinę nerwowo.

Dwa najważniejsze parametry twojego kredytu hipotecznego.

Jako, że ostrzegłem cię już chyba wystarczająco, pora na szczegóły techniczne. Poznaj dwie spośród głównych tajemnic mojego sukcesu. Na imię im:

- jak najniższa miesięczna rata,

- zero prowizji za nadpłacanie i wcześniejszą spłatę.

Tak jest. Raty równe (żadne malejące!), spory wkład własny i okres kredytowania najdłuższy, jak to tylko możliwe. W moim przypadku 45 lat. Kredyt do 74 roku życia – to brzmiało naprawdę nieźle!

Co dadzą ci takie parametry? Najniższą możliwą miesięczną ratę. A co da niska rata? Wolność! Łatwiej przetrwać nieoczekiwaną utratę pracy, urlop zdrowotny i wiele innych, niesionych przez los wydarzeń, gdy miesięczne zobowiązania są trzy-, a nie czterocyfrowe.

Wszyscy pukali się w czoło, gdy mówiłem o 45 latach spłaty. Zmieniali zdanie słysząc, że moja rata wynosi 600 złotych miesięcznie. Na tyle, to w razie czego można nazbierać puszek.

Tak, owszem, oznacza to większy całkowity koszt kredytu (cieszę się, że – zgodnie z sugestią – odrabiasz zadania z matematyki finansowej). Oznacza w teorii, bo właśnie dlatego masz mieć zagwarantowane zero prowizji za nadpłaty i wcześniejszą spłatę.

Nadążasz? Gdy masz dobry okres i generujesz nadwyżki finansowe, możesz spokojnie – nawet co miesiąc – spłacać więcej, zmniejszając koszty odsetek do woli. Możesz, ale nie musisz. Wybór należy do CIEBIE, nie do banku.

Znakomicie. To skoro wiemy już jak wybrać mieszkanie i wziąć kredyt, pora zastanowić się nad jego spłatą.

Podstawa zdrowych finansów, czyli poduszka.

Nim pomyślisz o nadpłatach i inwestycjach, czeka cię jeszcze stworzenie funduszu awaryjnego. Po co? By w wypadku poważniejszych życiowych perypetii, nie stanąć natychmiast przed jakże istotnym dylematem pt. “skąd wezmę na chleb?”.

Najpierw spisuj przez kilkanaście tygodni wszystkie swoje wydatki. Poza ciekawymi danymi, otrzymasz wartość średniej miesięcznej kwoty potrzebnej ci na utrzymanie. Twoje kolejne zadanie, to zgromadzić wielokrotność (przynajmniej 3x) tej kwoty i odłożyć to na czarną godzinę.

Szczególnie dumny jestem z systemu, jaki zastosowałem w swojej poduszce finansowej. Zrobiłem tak:

- Poszukałem super stabilnej waluty – wyszły mi korony duńskie.

- Nabyłem stosowną ilość w kantorze.

- Wpłaciłem do banku (kiedyś Nordea, teraz PKO BP) na konto bez dostępu internetowego.

W ten sposób mam stosunkowo odporny na walutowe tąpnięcia fundusz, który mogę zamienić do postaci złotówek w portfelu w ciągu maksymalnie dwóch dni roboczych. Jednocześnie dobranie się doń jest na tyle upierdliwe, że w ogóle mnie to nie kusi. Idealnie.

Skąd wziąć środki na spłatę kredytu? Zostań kapitalistą-ascetą!

Czas więc zwiększyć swoje finansowe nadwyżki. Pierwszy krok to przyjrzenie się spisowi wydatków, o którym pisałem wyżej. Pogrupuj i przeanalizuj poszczególne pozycje pod kątem potencjalnych oszczędności. Kilka rzeczy może cię zaskoczyć. Na przykład:

- Czy naprawdę wydaję aż tyle na kawę na mieście?

- Czy naprawdę 30% wartości moich zakupów spożywczych stanowi alkohol?

- Czemu jestem członkiem dwóch klubów fitness?

Wprowadź pierwsza cięcia, a potem… Potem regularnie wracaj do tych analiz. Kombinuj również nad dodatkowymi źródłami nawet niewielkich dochodów. Garść pomysłów, pierwszy ulubiony:

- Jesteś singlem? Kup mieszkanie o jeden pokój większe i przeznacz go dla wspaniałego współlokatora.

- Jeśli nie masz dzieci i mieszkasz w środku miasta – czy na pewno potrzebny ci samochód? Uważam, że jego brak jest jednym z najważniejszych czynników, które pozwoliły mi na oszczędzanie większości pensji. Rower, karta miejska i tania taksówka wychodzą tak samo wygodnie, a summa summarum znacznie taniej.

- Podziel się z sąsiadem swoim internetem.

- Wynajmij komuś pokój na airbnb.

- Sprzedaj niepotrzebne rzeczy.

- Przejrzyj blogi, które poleciłem wyżej oraz tę listę i wdróż przynajmniej po jednym pomyśle z każdego z tych miejsc.

Niestety cudowne sposoby nie istnieją. Po prostu trzeba więcej oszczędzać i poszukać dodatkowych dochodów.

Najtrudniejszy krok ku większym oszczędnościom?

Uświadomienie sobie faktu, że prawdopodobnie żyjesz ponad stan, a potem odejście od tego stylu życia. Czemu tak trudno? Bo wszyscy wokoło żyją w ten sposób; bo namawiają do tego media; bo to takie cudowne, beztroskie, YOLO!

Ale da się. Małymi krokami. Na przykład pamiętam ten dzień, kiedy podsumowałem swoje miesięczne wydatki na kawę na mieście.

Co było kolejnym krokiem? Wygrzebanie z szuflady termosu! Teraz pijam dobrą kawę za darmo. W niesamowitych miejscach.

To wcale nie znaczy, że przestałem nawiedzać kawiarnie. Nadal umawiam się tam ze znajomymi, wciąż lubię usiąść i popracować w miłym miejscu. Zwyczajnie zredukowałem – głównie kawy na wynos, wizyty na szybko i kiedy pogoda aż prosi o przeniesienie się w plener. Miesięcznie zostaje mi w kieszeni ponad sto złotych.

Przesadzam? Cóż – różnimy się w podejściu do życia. Różnimy się też tym, że to ja mam spłacone, warte pół miliona mieszkanie.

NAJWYRAŹNIEJ PODOBA CI SIĘ TO, CO CZYTASZ. W TAKIM RAZIE OBCZAJ TEŻ TE TEKSTY:

Jak inwestować nadwyżki finansowe, gdy już zaczniemy je generować?

Wygenerować nadwyżki to jedno, ale co innego dobrze je spożytkować. Warto zacząć od wykonanego już wcześniej ćwiczenia i wyznaczyć średnie miesięczne wydatki. Dlaczego ponownie? Bo kwota ta uległa w międzyczasie zmianie (czytaj: zmniejszyła się) na skutek twoich zabiegów oszczędnościowych!

Masz? No, to wszystko ponad nią traktujesz jako nadwyżkę, a twoim pierwszym i najważniejszym zadaniem jest jej ochrona. Przed kim? Przed tobą i twoimi licznymi i pilnymi “dodatkowymi potrzebami”!

Każdą nadwyżkę oddziel jak najszybciej od bieżących pieniędzy (ja przelewam od razu na inne konto, a najlepiej do innego banku), a szczęśliwie uratowaną rozdysponuj według systemu, jaki sobie ustalisz. Na przykład takiego – dobry, bo prosty:

- 30% na nadpłatę kredytu,

- 30% na bezpieczną inwestycję (o ile jest wyżej oprocentowana niż sam kredyt!),

- 30% na inwestycje bardziej ryzykowne,

- 10% na przyjemności, na przykład fundusz na wakacje w Azji.

Kiedy jest dobry moment na spłatę kredytu?

Jak dobrze pójdzie, po kilku latach staniesz przed właśnie takim dylematem. Odpowiedź brzmi – jeśli tylko:

- zostanie ci po spłacie fundusz awaryjny w odpowiedniej wysokości,

- nie masz na oku super lukratywnej inwestycji,

- (dla walutowych) rynek nie doznał ostatnio chwilowych, niekorzystnych wahań kursu, z realną szansą powrotu do stanu sprzed tej sytuacji,

to jest to właśnie odpowiedni moment!

Podsumowując

- Pomyśl, czy na pewno potrzebne ci tak duże/drogie mieszkanie, jak ci się wydaje;

- poluj na okazje;

- nie ufaj doradcom;

- weź kredyt tak, by mieć jak najniższą ratę;

- przyjrzyj się swoim wydatkom i potencjalnym źródłom dochodów – dokonaj optymalizacji;

- ratuj nadwyżki finansowe przed własnymi spontanicznymi zachciankami;

- zarządzaj oszczędnościami zgodnie z przyjętym wcześniej (prostym!) systemem.

Stać cię – spłać całość i ciesz się wolnością! Powodzenia!